高风险、高收益。

12月11日,百利天恒(138.450, -6.53, -4.50%)-U(688506.SH、下称公司)发布一则关于全资子公司SystImmune与百时美施贵宝(BMY.N)就BL-B01D1的开发和商业化权益达成全球战略合作协议的公告。

次日,公司股价直接20CM涨停,13日继续大涨16.7%,两天累计上涨达40%,经过十余日的调整,截止12月25日,公司股价较大涨前仍上涨21%。

百利天恒早在2014年就尝试过IPO,最终在2023年1月6日上市成功,距今刚满一年,截止25日收盘公司市值531亿,是上市市值的5.36倍。

(来源:市值风云APP)

那么到底是什么样的公告威力如此之大呢?公司的市值支撑有来自哪里呢?

全球独家处于临床阶段的双抗ADC药物

公司公告称,SystImmune与百时美施贵宝就BL-B01D1达成的独家合作协议生效后,百时美施贵宝将向公司支付8亿美元的首付款,和最高可达5亿美元的近期或有付款。

而且,达成开发、注册和销售里程碑后,公司还将获得最高可达71亿美元的额外付款;潜在总交易额最高可达84亿美元。

投资者应该是被84亿美元这个数字所振奋到,不过公司也同时提示了,该合作协议中所约定的里程碑付款需要满足一定的条件,最终里程碑付款尚存在不确定性。

不过,合作协议生效后,8亿美元首付款对公司短时间内的业绩贡献也还是很可观的。

公司该合作协议可以类比科伦药业(28.390, 0.00, 0.00%)(002422.SZ)打包临床前7种ADC项目以1.75亿美元首付款和93亿美元里程碑授权MSD,以及康方生物(09926.HK)就其双抗药物依沃西(AK112,PD–1/VEGF)与SUMMIT订立合作许可(金麒麟分析师)协议,并于2023年上半年收到许可费收入29.19亿。

同时,康方生物开坦尼(AK104,PD-1×CTLA-4)产品作为全球第一个上市的肿瘤双免疫检查点双抗,2022年6月29日获批上市,2022下半年和2023年上半年分别实现收入5.46亿和6.06亿,表现亮眼。

上述两个药物贡献的业绩,让康方生物连续多年亏损的业绩铁树开花、扭亏为盈,并在2023年上半年爆赚25.25亿,完美诠释了创新药领域高风险高收益的特点。

(制图:市值风云APP)

BL-B01D1产品之于百利天恒就相当于AK112之于康方生物,该笔8亿美元的合作首付款到账也将使公司的业绩呈现翻天覆地的变化。

业绩方面我们后面再详细讲,现在先了解一下BL-B01D1产品。

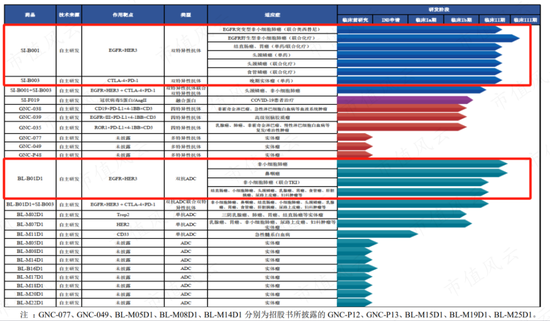

(来源:公司2023年半年报)

BL-B01D1和SI-B001、SI-B003是目前公司进展较快的3款创新药,均为抗肿瘤药物,目前针对的各适应症均已进入II期临床试验阶段。

传统的抗体药物以单抗为主,近些年市场在单抗的基础上,衍生出一系列创新型抗体药物,包括双特异性抗体、多特异性抗体、抗体偶联药物(ADC)、抗体融合蛋白等。

《ScienceBulletin》《化学进展》等相关报道显示,未来双/多特异性抗体、ADC药物将成为治疗包括癌症在内的很多疾病的重要手段。

根据2023年中报,公司的BL-B01D1是全球独家处于临床阶段的可同时靶向EGFR和HER3的双抗ADC药物。

根据公司公告,BL-B01D1单药在多个上皮肿瘤适应症中均表现出强烈的疗效信号,特别是在非小细胞肺癌和鼻咽癌末线患者中,已表现出可向关键注册临床推进的突破性疗效。

目前,BL-B01D1单药正处于II期临床研究阶段,并已完成3个单药双臂III期注册临床及2个单药单臂关键注册临床研究的沟通交流申请的递交。

BL-B01D1与SI-B003的联用、与化疗药物的联用、及与奥希替尼的联用,均已获得II期临床试验批件,并正向相关联合用药的II期临床研究推进。

SI-B001为靶向EGFR×HER3的双特异性抗体分子药物,截止2022年中报,SI-B001针对非小细胞肺癌等上皮肿瘤的适应症已经进入III期临床试验。

根据年初公司招股书披露,在HER3靶点的双抗药物(含双特异性抗体和双功能性抗体)的竞争格局中,SI-B001进展较为领先。

(来源:公司招股书)

SI-B003为靶向PD-1×CTLA-4的双特异性抗体分子药物,根据年初公司招股书披露,除已上市的康方生物AK104产品,全球PD-1(L1)×CTLA-4双特异性抗体进入临床阶段的有5款,竞争格局也较好。

(来源:公司招股书)

从以上信息来看,公司这三款创新药进度均较为领先,不过在产品上市商业化之前,这一切都还具有较大的不确定性。

公司成立于2006年,并于2011年起开始进入创新生物药领域,经过10余年的积累,才取得目前的阶段性成果,但公司该板块目前仍无产品上市、未产生产品销售收入,可见该8亿首付款对公司的意义。

传统药业绩节节败退

公司营收在经历2019年的高点12.07亿之后,一路下滑至2022年的7.03亿,2023年前三季度仅实现3.78亿营收,继续同比下降21%。

(来源:市值风云APP)

同时,公司净利润也是节节败退,2019和2020年勉强盈亏平衡,2021年由盈转亏,且亏损不断扩大,2022年和2023年前三季度分别亏损2.82亿和5.15亿。

目前,公司收入全部来自于化药制剂与中成药制剂业务板块,主要销售品种有麻醉类(丙泊酚中/长链脂肪乳注射液、丙泊酚乳状注射液、盐酸右美托咪定注射液)、肠外营养(中/长链脂肪乳注射液)等多种化学仿制药,以及黄芪颗粒、柴黄颗粒等中成药制剂。

其中,三种麻醉类药物营收占比合计一直在50%左右,对公司业绩影响较大,且均已进入集采。

其中盐酸右美托咪定注射液于2018年12月启动带量集采,而当时公司该品种尚处于一致性评价审评中未获资格参与集采,仅扬子江药业独家中标。

未能参与集采,直接导致公司盐酸右美托咪定注射液的销售收入从2019年的1.34亿降至2021年的0.27亿,其中2020年同比下降75%,2021年同比下降19%。

丙泊酚中/长链脂肪乳注射液于2021年2月启动国家带量采购,当时公司该品种规格虽已通过国家一致性评价认定,但由于相关认定文件尚在制件中,因而也未能参加本次集采。

同样的,未中标集采,公司丙泊酚中/长链脂肪乳注射液销售收入也大幅下滑,从2020年的3.63亿下降至了2021年的1.17亿,下降幅度为68%。

没中标集采产品销量会大幅下降,要想继续有销量价格也要下调,进而营收利润会大幅下降。

中标集采后销量虽然会提升,但产品价格却会大幅下降,而且中标后销量提升还要考虑能否弥补中标价格下降的影响。

如除上述两种麻醉药之外的丙泊酚乳状注射液,2021年在山东地方集采中中标,其中10ml、20ml、30ml规格最低中标价格较2020年平均单价分别降低82%、78%和72%。

目前,公司三种麻醉药主要品种均已中选河南(十三省)联盟、广东联盟、重庆联盟、山东、湖南等多省市的集采。

其中,丙泊酚中/长链脂肪乳注射液在2022年十三省联盟地方集采中中标,其中20ml:0.2g规格的中标价格较公司该规格2021年平均单价降低77%。

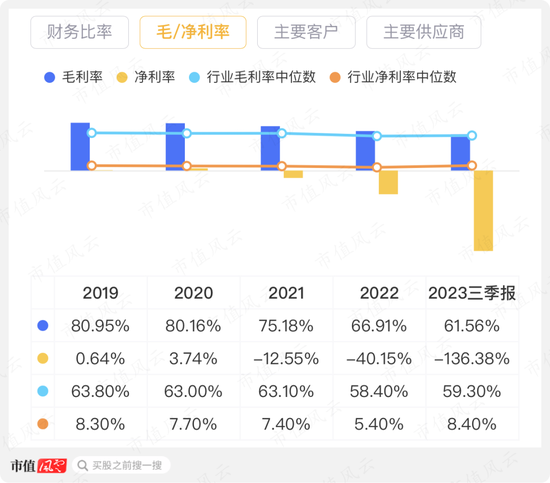

反映在毛利率上,就是公司化药毛利率的持续下滑,从2019年高点的87.3%一路下滑至2022年的74.9%,同时也导致公司综合毛利率也从2019年81%下降至了2023年前三季度的61.6%,下滑了20个百分点左右。

(来源:市值风云APP)

除了化药利润率的下滑,公司中成药利润率在2019-21年小幅下滑3个百分点左右,但2022年直接下滑近11个百分点,状况也不容客观。

(制图:市值风云APP)

公司中成药主要有黄芪颗粒和柴黄颗粒,根据招股书,2019-21年,公司好好黄芪(黄芪颗粒)销售额在国内样本医院中市占率分别为94%、95%和97%,均排名行业第一,且逐渐上升。

市占率非常高且逐渐上升,但2019-21年公司黄芪颗粒的营收分别为1.90亿、1.57亿和1.61亿,不增反降,且营收未曾超过2亿,可见黄芪颗粒的天花板已见。

(来源:招股书)

2019-21年,公司的柴黄颗粒在国内样本医院中的市场份额分别为82%、83%和81%,也均排名行业第一,市场份额没怎么降,但各年营收分别为0.41亿,0.27亿和0.24亿, 下降幅度较大,天花板更低。

(来源:招股书)

中成药业务天花板过低,化学药受集采影响业绩和利润率持续下滑,公司曾经的愿景“依靠化药和中成药业务带来的较为稳定的现金流支持和反哺创新药业务的研发”恐怕不能再持续了。

(来源:招股书)

创新药是破局的关键

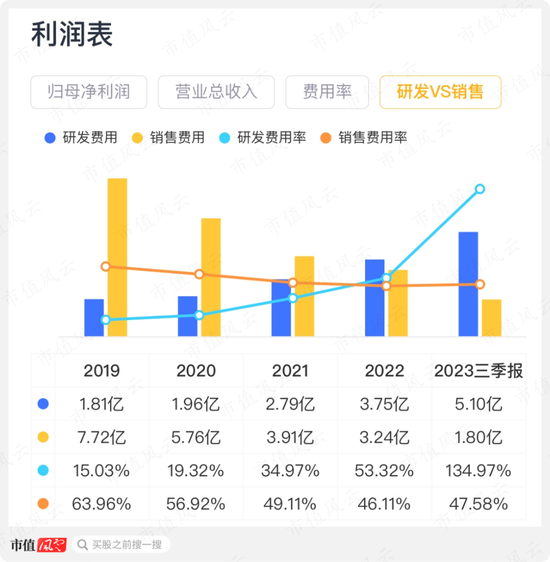

2018-22年,公司研发费用从1.44亿增长至了3.75亿,CAGR为27%,2023年前三季度,公司研发费用为5.1亿,同比增长92%,较2022年全年还增长36%。

同时,研发费用率也从2018年的12.9%上升至了2022年的53.3%,以及2023年前三季度的135%。

与研发费用相反的是,由于集采影响、以及主要在售产品处于成熟期,公司销售费用逐年下降,2022年以来已经低于研发费用金额,但由于整体营收同样下滑,公司销售费用率仍维持在50%左右。

(来源:市值风云APP)

毛利率持续下滑,研发费用率不断上升,一降一升,毛利率已经无法覆盖研发费用率,公司净利率也从2021年开始持续为负。

不过好在公司上市成功,募资给创新药研发补充弹药,目前创新药项目也终于将有8亿美元的第一笔回报,因此公司未来整体还是值得期待,创新药业务也将是公司未来业绩和市值的主要支撑。

(来源:招股书)

传统化学药和中成药板块业务营收节节败退、毛利率持续下滑,加上创新药业务越来越大的研发投入,百利天恒利润已持续为负。

但好在公司创新药业务目前已经有多款进入临床阶段、且竞争格局较好,特别是全球独家处于临床阶段的双抗ADC药物BL-B01D1已经见到回头钱5亿美元,因此公司未来还是有看点的。