外资连续两月净流出:私人外资大幅抛售美股,逆势加仓中长期美债。10 月外资净减持美国证券资产 838 亿美元,连续第二个月净减持;2023 年 套息交易有所降温,前十个月外资累计净流入放缓至约 4900 亿美元。从 投资者类型来看,10 月私人外资净减持 684 亿美元,官方外资净减持 154 亿美元。从主要项目来看,长期证券项目录得小幅净流入 33 亿美元,短 期证券和银行现金分别录得 728 亿美元和 143 亿美元净流出。在“higher for longer”阴影下,10 月全球风险和避险资产均表现欠佳,美元走强。私人外资逆势加仓 741 亿美元中长期美债,同时净卖出 258 亿美元美国 国库券和 670 亿美元股票;官方外资净卖出 201 亿美元中长期美债及 113 亿美元股票,净买入 3 亿美元美国国库券。走阔的中长端利差可能有助于 解释外资对中长端美债的偏爱;外资“追涨杀跌”抛售美股并不意外,但 其全市场占比不降反升。

外资美债仓位“名减实增”:欧元(1.1115, 0.0010, 0.09%)区减持,中日英增持。估值效应拖累下, 外资美债持仓市值 10 月略有下降至 7.57 万亿美元,但受益于私人外资支 持,全年仍增加接近 3000 亿美元。10 月外资净买入 285 亿美元美债。其 中,欧元区净卖出 252 亿美元,中国、日本、英国分别净买入 20 亿美元、 223 亿美元和 261 亿美元。特别的,就中资机构而言,其在 10 月重新净 买入美债和政府机构债合计 65 亿美元,但继续净卖出美股 28 亿美元;10 月末持仓美债和政府机构债下降至 1.02 万亿美元,持仓美股下降至 2828 亿美元。

市场与美联储之间的博弈依旧激烈,金融市场更趋动荡。2023 年四季度, 美国经济数据整体呈现出经济活动有所下降,通胀水平如期回落,劳动力 市场边际降温的特征。与此同时,美联储对抗市场宽松预期的力度不足, “默许”市场逐渐加大对 2024 年降息的计价。若金融条件持续转松,美 联储在降低经济衰退概率的同时也在提高经济“不着陆”的概率。12 月 议息会议后,前纽约联储比尔·达德利在彭博专栏刊文指出,鲍威尔更像 伯恩斯而非沃尔克。

风险提示:美联储货币政策显著偏离市场预期,美国经济发展偏离预期, 地缘政治局势发展超预期

正文

一、外资连续两月净流出:私人外资大幅抛售美股,逆势加仓中长期美债

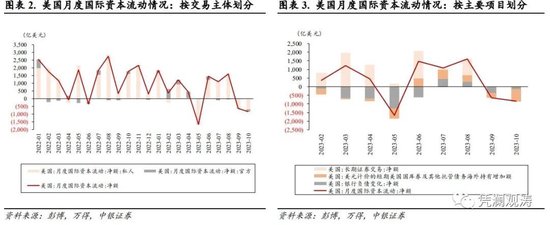

10 月外资净减持美国证券资产 838 亿美元,连续第二个月净减持;2023 年套息交易有所降温,外资 累计净流入放缓。当地时间 2023 年 12 月 19 日,美国财政部发布了 2023 年 10 月份的国际资本流动 (TIC)报告。报告的数据显示,10 月外国投资者在美净减持证券资产(包括长期证券、短期证券以 及银行现金)838 亿美元(见图表 1),为连续第二个月净减持,较上月 648 亿美元净流出有所扩大, 也显著弱于去年同期 1773 亿美元的净流入。其中,官方外资净减持 154 亿美元(见图表 2),为连 续第四个月净流出,较上月 53 亿美元净流出有所扩大,显著弱于去年同期 176 亿美元的净流入;私人外资净减持 684 亿美元,为连续第二个月净流出,较上月 595 亿美元净流出有所扩大,显著弱于去年同期 1598 亿美元的净流入。2023 年前 10 个月,外资净流入 4891 亿美元,较去年同期约 1.36 万亿美元的净流入下降约 64%。2022 年,美联储以近四十年来最快的速度收紧货币政策,提高政策 利率,美元快速走强,巨大的套息空间和汇率变动驱使外资大量购入美债或将资金转为美元存款/现 金类资产。而随着时间进入 2023 年四季度,在美联储加息进入尾声之际,世界各国央行同美联储的 货币政策差距难以进一步显著扩大,2022 年盛行的套息交易有所降温,这是 2023 年以来外资累计 净流入较去年同期快速放缓的关键原因之一。

10 月美国长期证券项目录得小幅净流入,外资抛售短期证券并减少现金资产;美债和美股持仓存量 分别下降至约 7.57 万亿和 12.97 万亿美元。从结构上看,在考虑了美国本土投资人和外资的跨境交 易之后,10 月美国长期证券项目(包括中长期国债、机构债、企业债以及股票)录得 33 亿美元的净 流入(见图表 3),较 9 月的 9 亿美元净流入有所扩大,但仍显著小于 2023 年前 9 个月月均约 800 亿美元的水平;净减持短期证券(包括短期美国国库券及其他托管债务)728 亿美元,减持规模为 1978 年有数据以来最大;净减持银行现金(银行负债变动)143 亿美元,较 9 月 371 亿美元的净减 持有所收敛,但仍指向外资流动需求的边际减弱。从外资持有美国证券资产的存量角度来看,截至 10 月底,外国投资人持仓的美国国债市值由 9 月末的约 7.60 万亿美元(市场占比约 28.9%)下降至 7.57 万亿美元(市场占比约 28.5%,见图表 4),环比下降 390 亿美元(其中估值负贡献估算为 676 亿美元);持仓的美国股票由 9 月末的约 13.33 万亿美元(市场占比约 29.3%)下降至约 12.97 万亿 美元(市场占比约 29.6%),环比下降 3640 亿美元(其中估值负贡献估算为 2857 亿美元)。

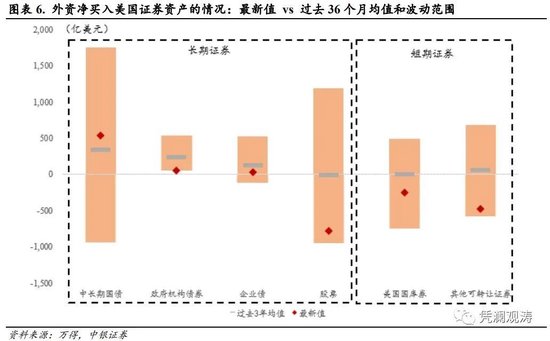

10 月外资独爱中长期美债,美股承受大幅抛压。从投资人划分来看,10 月 838 亿美元的净证券资产 抛售主要是由于私人外资净卖出 684 亿美元所导致(见图表 5)。具体来看,私人外资净买入了 85 亿美元的长期证券,其中包括净买入中长期国债 741 亿美元,逆转了 9 月 307 亿美元的净卖出;净 卖出股票 670 亿美元,较 9 月 86 亿美元的净卖出有所扩大;净卖出了 716 亿美元的短期证券,较 9 月 202 亿美元的净卖出进一步扩大。后者 10 月的净流出中包括外资净卖出 258 亿美元短期美国国库 券(vs 9 月净买入 279 亿美元),净卖出 457 亿美元其它可转让证券(vs 9 月净卖出 481 亿美元)。另一 方面,官方外资在 10 月的 154 亿美元净卖出则主要是由于其净卖出了 201 亿美元的中长期国债(vs 9 月净买入 152 亿美元)和 113 亿美元的股票(vs 9 月净卖出 154 亿美元),而其对于短期证券的净买 卖则是可以忽略不记的。尽管私人外资和官方外资已经连续两个月持续净卖出,但是截至 10 月末的 数据显示,二者在 2023 年前十个月依然分别累计净买入了约 3500 亿美元和 1300 亿美元的证券资 产。相较过去 36 个月的波动范围(见图表 6),10 月外资在净卖出股票和其它可转让证券方面显得 较为激进;外资依然维持了净买入美国政府机构债的传统,但 10 月净购买量为过去 36 个月的低位;尽管对其它资产缺乏热情,但 10 月外资对美国中长期国债的需求重新高涨,其净买入量超过了过去 36 个月的均值。

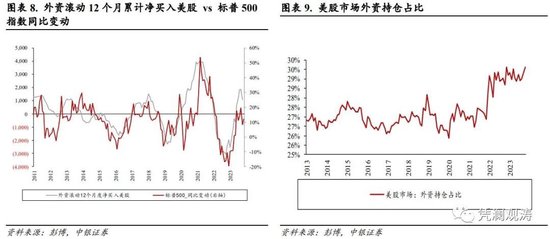

“higher for longer”阴影下,10 月全球风险和避险资产均表现欠佳,美元走强。走阔的中长端利差可能有助于解释外资对中长端美债的偏爱;外资“追涨杀跌”抛售美股,但其全市场占比不降反升。10 月份,尽管美联储表示加息接近终点,但在持续坚韧的美国劳动力市场和回落速度较为迟缓的美 国服务业通胀背景下,市场对于美联储将不得不在更长的时间维持高利率的担忧持续加剧。具体来看,10 月 12 日公布的 9 月 CPI 和核心 CPI 同比增速分别为 3.7%和 4.1%,前者高于市场预期的 3.6%, 后者同市场预期一致(具体分析请参考 10 月 13 日的报告《美国 9 月 CPI 点评:服务业通胀韧性重 燃“紧缩交易”》);10 月 6 日公布的 9 月就业数据显示 9 月非农新增岗位约 33.6 万人,显著高于 市场预期的 17 万人,9 月失业率为 3.8%,高于市场预期的 3.7%,与前值持平。在这样的经济环境 下,“higher for longer”的叙事主导了 10 月份的全球市场。美短端利率大致横盘,但中长端利率持续走高,收益率倒挂情况进一步修复。10 年期国债收益率一度在月末盘中升破 5.0%,美债 2 年和 5 年的期限利差也由 9 月末的 43 个基点下降至 10 月末的 25 个基点(具体分析请参考 10 月 25 日的 报告《美债 10 年破 5%后的走势:关键还是在于远期货币政策路径预期》)。另一方面,全球风险 资产价格普遍回落,美国标普 500 指数 10 月收跌约 2%。与此同时,美元指数(100.8017, -0.1421, -0.14%)在 10 月收涨 0.5%。股债双杀而美元走强的情况再次在 10 月份出现(见图表 7)。在这样的背景下,美债同主要经济体 的债券利差在短端保持了相对稳定,而中长端利差则快速走阔,中长端套息交易的升温可能部分解 释了 10 月私人外资选择“卖短买长”。另一方面,这种边际上增加持仓久期的操作也可能暗示私人 外资认为美债中长期利率阶段性触顶。考虑到外资在净买卖美股上呈现“追涨杀跌”特征(见图表 8)以及美股在 10 月的欠佳表现,外资对美股的大幅抛售并不让人意外。但值得注意的是,在大幅 抛售之后,10 月末外资在美股的持仓占比反而是略有上升的(从 9 月的 29.3%升至 10 月的 29.6%, 见图表 9)。这可能意味着美国境内机构在 10 的美股抛售可能更为激进。

二、外资美债仓位“名减实增”:欧元区减持,中日英增持

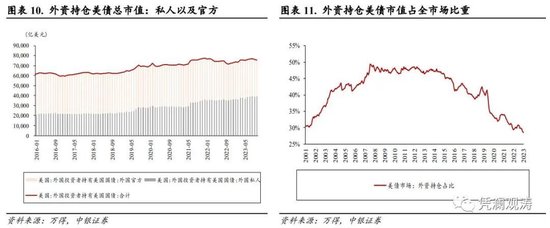

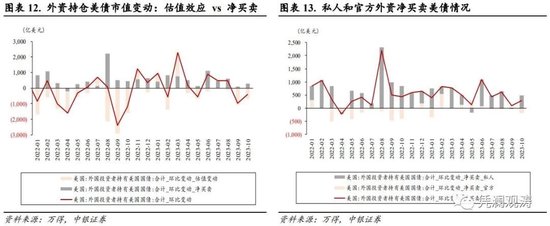

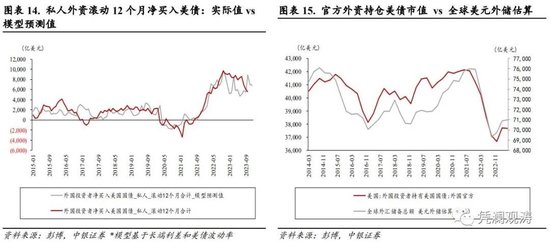

10 月外资持仓和交易美债概况:估值效应拖累下,外资美债持仓市值当月略有下降,但受益于私人 外资支持,全年仍增加接近 3000 亿美元。从存量角度看,10 月末,外资持有的美国国债市值为约 7.57 万亿美元(官方和私人外资持仓大致相等),较 9 月末的 7.60 万亿美元减少约 390 亿美元(见 图表 10)。其中,据估算,负估值效应约 676 亿美元。外资实际上在 10 月净买入了约 285 亿美元 (见图表 12)。从美债市场占比来看,外资占比由 9 月的 28.9%下降至 10 月的 28.5%,延续了 2014 年以来震荡回落的趋势(见图表 11)。从交易净额角度来看,在 10 月外资 285 亿美元的净买入中, 官方外资净卖出了 198 亿美元,而私人外资净买入了 483 亿美元(见图表 13)。从截至10 月末的 数据来看,2023 年前十个月外资持仓的美债市值增加了 2750 亿美元,官方外资和私人外资分别累 计净买入了 544 亿和 4584 亿美元美债。历史数据显示,官方外资持有美债的情况同全球美元外储的 变动基本一致(见图表 15),而私人外资趋势性净买卖美债则同主要货币对的套息交易以及美债波 动率存在较好的关联度(见图表 14)。

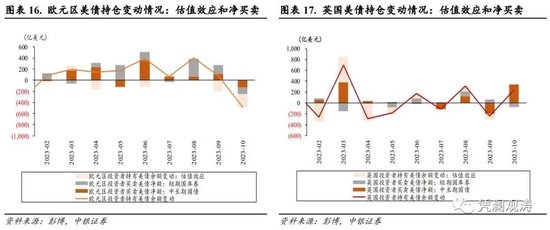

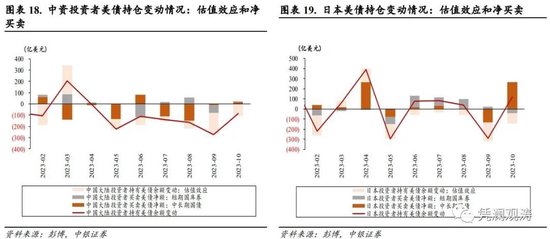

10 月美债主要海外持有人交易变动:欧元区净卖出,中国、日本和英国净买入。10 月,欧元区持仓 美债市值减少 487 亿美元至约 1.46 万亿美元,其中负估值效应为 235 亿美元,净卖出 252 亿美元 (短期和中长期国债大致各占一半),净卖出金额为年内最高(见图表 16);英国持仓美债市值增 加 241 亿美元至 6930 亿美元,其中负估值效应为 20 亿美元,净买入 261 亿美元(净买入中长期债 券,卖出短期债券),净买入金额为年内最高(见图表 17);中资投资者持仓美债市值减少 85 亿美 元至约 7696 亿美元,其中负估值效应为 105 亿美元,净买入 20 亿美元(主要为中长期债券)(见 图表 18);日本持仓美债市值增加 118 亿美元至约 1.10 万亿美元,其中负估值效应 105 亿美元,净 买入 223 亿美元(净买入中长期债券,卖出短期债券),净买入金额为年内次高(见图表 19)。

中资机构重新净买入美债和政府机构债,但继续净卖出美股;10 月末持仓美债和政府机构债下降至 1.02 万亿美元,持仓美股下降至 2828 亿美元。从交易角度来看,中资投资者在 10 月合计净买入 65 亿美元的美债和政府机构债,逆转了此前 3 个月的持续净卖出,但前十个月仍累计净卖出 224 亿美 元,显著弱于去年同期 1048 亿美元的净买入;净卖出 28 亿美元的美股,为连续第 4 个月净卖出, 前十个月累计净卖出 164 亿美元,较去年同期 21 亿美元的净卖出有所扩大。从持仓角度来看,截至 10 月末,中资投资者持有 7696 亿美债,2527 亿政府机构债,二者共计约 1.02 万亿美元,环比下降 109 亿美元(负估值效应估算为 174 亿美元),较去年末下降 963 亿美元(负估值效应估算为 739 亿 美元);持有美股约 2828 亿美元,环比下降 90 亿美元(负估值效应估算为 62 亿美元),但较去年 末增加 124 亿美元(正估值效应估算为 288 亿美元)(见图表 20)。

三、主要结论

“higher for longer”主导 10 月市场,外资抛售美股,加仓中长期美债,减持短期证券和现金。10 月, 尽管美联储表示加息接近终点,但超预期强劲的美国劳动力市场数据,以及回落速度较为迟缓的美 国服务业通胀使得“紧缩担忧”再次回归。市场对于美联储将不得不在更长的时间维持高利率的担忧持续加剧。“higher for longer”的叙事主导了10月份的全球金融市场。在这样的经济环境下,美债短端利率大致横盘,但中长端利率持续走高,收益率倒挂情况进一步修复。另一方面,风险资产普遍回落,全球主要股指悉数下跌,美元则小幅走强。在此背景下,外资在 10 月继续净卖出美国资 产。从主要资产类别来看,外资跟随美股的走弱而大幅抛售美股,但在中长端套息交易空间扩大之 际,逆势加仓中长期美债。与此同时,外资也在显著抛售短期证券,并减少其在美国境内银行持有 的现金资产。

市场与美联储之间的博弈依旧激烈,金融市场更趋动荡。2023 年四季度,美国经济数据整体呈现出 经济活动有所下降,通胀水平如期回落,劳动力市场边际降温的特征。与此同时,美联储对抗市场 宽松预期的力度不足,“默许”市场逐渐加大对 2024 年降息的计价。若金融条件持续转松,美联储 在降低经济衰退概率的同时也在提高经济“不着陆”的概率。12 月议息会议后,前纽约联储比尔·达 德利在彭博专栏刊文指出,鲍威尔更像伯恩斯而非沃尔克。