12月25日晚,一家采用科创板第五套上市标准的IPO项目,宣布终止。

根据上交所官网的披露,因华脉泰科及其保荐人中信证券(19.840, -0.17, -0.85%)撤回发行上市申请,根据相关规定,上交所终止其发行上市审核。华脉泰科于2022年底上市申请获受理,3月底回复首轮问询,此后审核就处于停滞状态,直到如今撤回。

招股书显示,华脉泰科是一家专注于主动脉、外周及冠脉、神经介入及通路领域产品及疗法的医疗器械公司,报告期内公司持续亏损三年半,净利润合计亏损超3亿元。为此,公司采用了科创板第五套标准申报,该标准未对净利润甚至营业收入作要求。

记者注意到,今年6月智翔金泰(36.370, 0.31, 0.86%)上市后,已无采用该套标准的项目过会。

东财choice数据显示,截至2023年12月25日,采用第五套标准的科创板在会项目共有16家,均为医药制造或医疗器械企业,大部分处于“中止”或“暂缓审议”状态,已过会的思睿哲、比贝特提交注册暂无结果,而已注册生效的新通药物暂未发行。

三年半合计亏超3亿元

募资额达总资产的2.2倍

在招股书中,北京华脉泰科医疗器械股份有限公司(简称“华脉泰科”)自述,其是一家专注于主动脉、外周及冠脉、神经介入,及通路领域产品及疗法的创新研发与应用的高新技术企业,目前拥有胸主、腹主动脉覆膜支架系统等8款已上市产品及20余款在研产品。

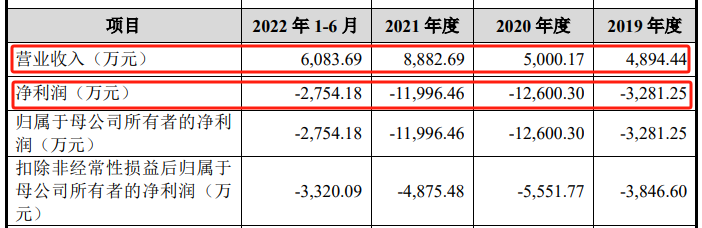

财务方面,公司报告期内(2019年到2021年,及2022年上半年)营业收入分别为4894万元、5000万元、8882万元和6083万元。公司净利润则处于持续亏损状态,分别录得-3281.25万元、-1.26亿元、-1.2亿元及-2754.18万元,累计亏损超3亿元。

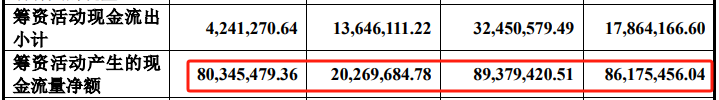

因主业贡献现金流不佳,华脉泰科报告期内靠持续融资维持运转。公司历史上共发生8轮融资,其中在报告期内发生三轮,2019年至2021年每年各融资一次。

此背景下,华脉泰科申报上市采用科创板股票发行上市审核规则的第五套标准,即:预计市值不低于人民币40亿元,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果,符合其他科创板定位需具备明显的技术优势等相应条件。

但招股书显示,发行人“无法保证未来几年内实现盈利,且需持续研发投入,发行人可能面临的财务风险、退市风险”。其中的退市风险主要是,若公司自上市之日起第4个完整会计年度已上市产品销售不达预期,且在研产品无法取得上市批准或取得上市批准时间较公司预期出现推迟,则可能导致公司触发退市条件。

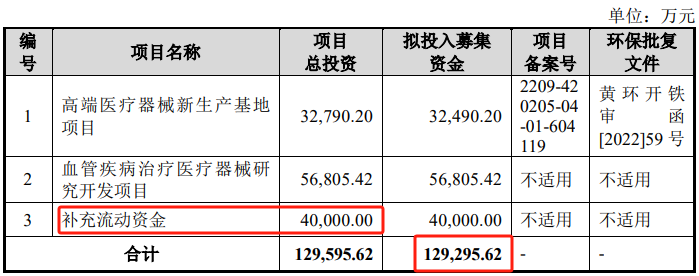

此次上市,华脉泰科原计划募资12.93亿元,其中4亿元用来补充流动资金,占到三分之一。

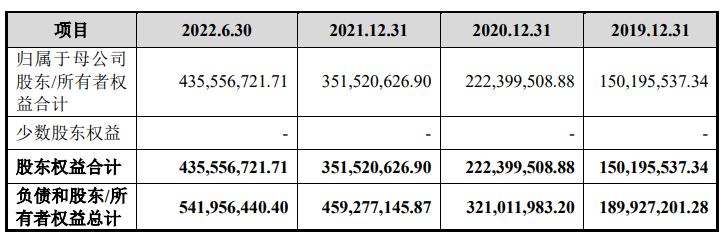

接近13亿元的募资额,远远超过公司的体量。截至2022年6月末,华脉泰科总资产不过是5.42亿元,净资产更是只有4.36亿元。也就是说,此次计划募资额系公司总资产的2.27倍,系净资产的近3倍。

销售费用占营收50%左右

招股书显示,虽然华脉泰科采用更为看重科创属性的第五套标准申报,但实际上公司的销售费用占比较高。

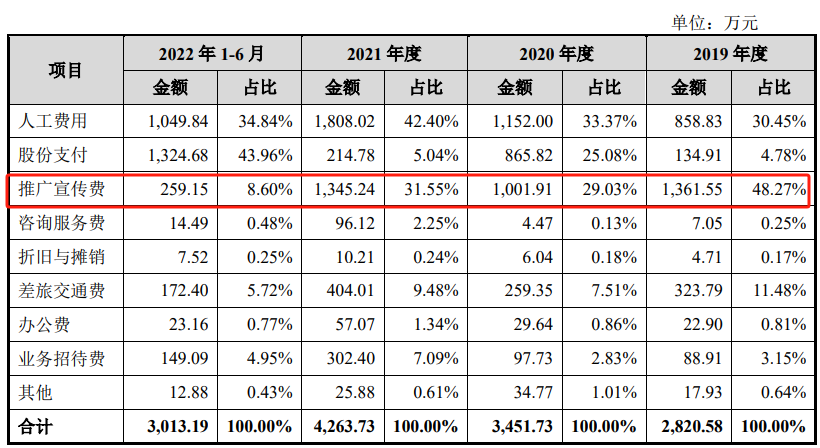

报告期各期,公司销售费用分别为2820.58万元、3451.73万元、4263.73万元及3013.19万元,占营业收入的比例分别为57.63%、69.03%、48%及49.53%。公司销售费用主要由人工费用、推广宣传费、股份支付费用、差旅交通费等构成,其中推广宣传费又占据销售费用大头,一度占比48%。

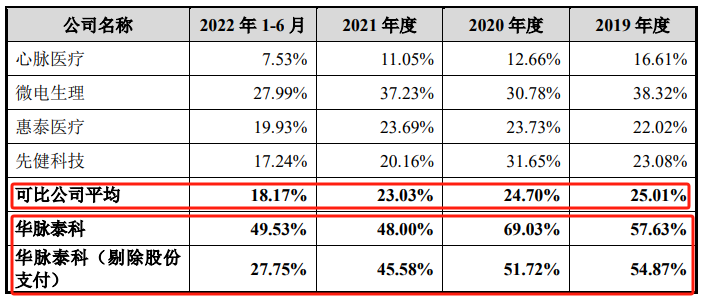

招股书显示,公司的销售费用率远超可比公司均值,部分年度甚至达到均值的两倍以上。

首轮问询中,上交所要求公司说明推广宣传费的主要内容,报告期内前五大支付对象;说明销售费用中明细项目的入账是否有对应报销凭证,报销凭证是否规范真实,发票的开具是否与支付对象保持一致,是否有集中开票(开票时间集中、地点集中或支付对象集中)的情形。

报告期内公司、主要经销商及推广商是否存在商业贿赂行为也被关注,“销售人员与经销商、终端客户是否存在异常资金往来,发行人相关内部控制制度能否有效防范商业贿赂风险”。

值得关注的是,此次IPO撤回,将引发公司实控人部分对赌协议条款恢复效力。

招股书显示,2022年5月31日,各方签署解除协议,涉及发行人的特殊条款全部解除且自始无效,涉及实际控制人周坚的特殊条款中止但附恢复条款。

恢复条款第四条为,“华脉泰科申报上市后撤回申请,或上海证券交易所驳回或终止审核,或华脉泰科的上市申请未被批准,或中国证监会决定不予注册,则自前述情形发生之日(以最早发生者为准)起,与周坚相关的股东特殊权利、义务及相关条款自动恢复效力并可继续执行。