从历史数据看,每当PPI为负的时候,民间投资增速一般都会下降,甚至变负。我国从2009年开始,多次出现PPI为负的局面。如2009-2010、2013-2016、2019-2020及2022-2023,说明我国可能面临长期的有效需求不足问题。扩内需是长期策略,其中促销费远比扩投资重要。

在这种背景下,需要讨论我国资产负债表的状况及如何优化结构问题。

首先,从静态和动态两方面讨论资产负债表问题。从静态来讲,我国当前不存在资产负债表的衰退问题,因为现在企业部门、居民部门和政府部门的杠杆率水平仍在抬升,根据中国社科院金融研究所统计,上半年我国实体部门杠杆率上升10.8个百分点,其中:非金融企业部门上升6.9个百分点,政府部门上升2.3个百分点,居民部门上升1.6个百分点。

总体而言我国资产负债表仍处于稳定扩张状态。其中非银企业部门的抬升速度更快,这可能和去年疫情影响相关。现在中央政府发行1万亿元特别国债加杠杆,而地方政府则被要求通过化债来降杠杆。从我国宏观杠杆率水平看,确实在全球处于较高水平,和发达经济体的平均杠杆率水平相当。根据社科院李扬团队测算,我国宏观杠杆率水平在283%左右。但从动态角度来看,为了经济平稳增长,我们仍然应该进一步扩表、进一步加杠杆的问题,具体原因有以下三点。

第一,我国房地产进入长周期的下行阶段。尽管房价目前的跌幅不算太大,但随着人口老龄化加速和城市化进程放缓,房地产调整时间可能会较长。如果参照日本、美国、欧盟房地产周期的案例,调整时间均超过10年,故我们应该未雨绸缪,做好充分的应对准备。

第二,地方政府债务压力较大。一方面,现在不少地方政府面临债务到期能否按时偿还的风险。另一方面,地方政府未来债务的还本付息压力难以化解,而债务的利息支出会进一步影响到其当期的财政支出、投资等决策。

第三,人口老龄化加速。自2022年以来,始于60年代初的第二次婴儿潮中出生的人口已经 步入“退潮”期,中国60岁以上老人的数量急剧增加,这一增长可能要持续到2034年。人口老龄化会加大我国社会保障、医疗、养老等方面的支出压力,因此,政府部门还需要加杠杆。

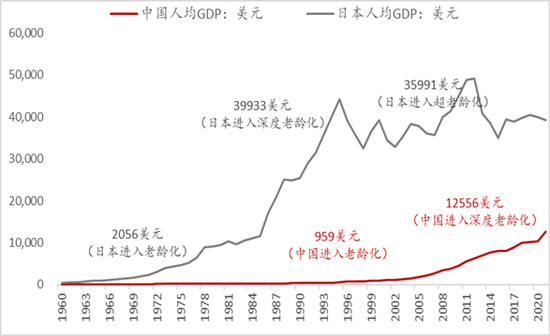

中日老龄化进程及人均GDP(现价)变化

数据来源:wind,中泰证券研究所

所以,我们不能够仅仅关注当下资产负债表是否会出现衰退问题,更要思考未来可能会出现的问题应如何解决、如何处置。中国目前面临的情况和日本当年并不一样,1994年日本“在失去三十年”开始之时,65岁以上人口超过14%,与中国的2021年一模一样,但1994年日本人均GDP水平已经接近4万美元,是现在中国人均GDP水平的3倍。但1994年日本政府的杠杆率水平非常低,而现在我国政府杠杆率水平加上地方政府隐性债务大概在100%以上。所以,我们现在面临两大压力:未富先老和未富先债。

今年以来,很多行业在收缩过程中都出现了流动性压力。如10月狭义货币(M1)同比增长1.9%,增速分别比上月末和上年同期低0.2个和3.9个百分点。M1今年以来一路下行,说明企业的流动性非常紧张,在PPI同比持续负增长的当下,融资性现金流入有限,企业加杠杆意愿不强。同时,居民部门的储蓄依然较快增长,今年1月份居民定期存款是868923亿元,9月份是963710亿元,增加了94787亿元。可见,企业部门和居民部门加杠杆的意愿都显不足。在这种情况下,只有靠中央政府加杠杆了。

三季度的GDP实际增速为5.2%,但名义增速只有3.45%,即GDP的平减指数为-1.75,经济收缩的现象初现端倪。如果在这种情况下继续降杠杆,后果就会比较严重。此外,去杠杆和加杠杆的效果不仅方向相反,而且同样比例的去杠杆和加杠杆,去杠杆的“杀伤力”要高于加杠杆正面影响。因为经济收缩过程降杠杆,乘数效应会更大。

从日本房地产下跌的三个波段看,从头部房企的多米诺骨牌式的倒闭,到居民房贷违约大增致使银行坏账率飙升,最后又引发二手房市场暴跌,这种企业和居民部门降杠杆所带来乘数效应,在政府层面一定要未雨绸缪,尽早应对。

政府部门杠杆率水平不高——只需改善政府债务结构

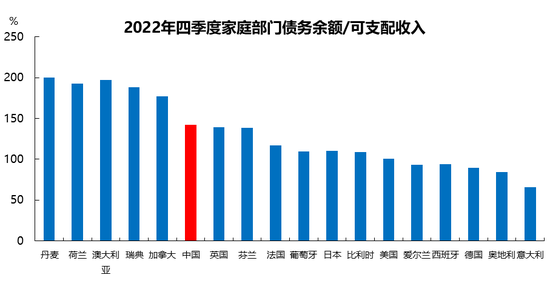

对于资产负债表是否存在扩表过快的问题,可以从总量和结构两方面讨论资产负债表问题。构成我国资产负债表的总表,无非就是居民部门、企业部门和政府部门的三张表。其中我国非金融企业的杠杆率水平是偏高的,虽然不能认定为全球较高的水平,因为存在平台型企业的债务认定问题,但加杠杆的空间不大了。而居民部门的杠杆率为63.5%,也已经达到发达经济体的平均水平,且偿债压力较大。

居民部门偿债压力国际比较

数据来源:wind,中泰证券研究所

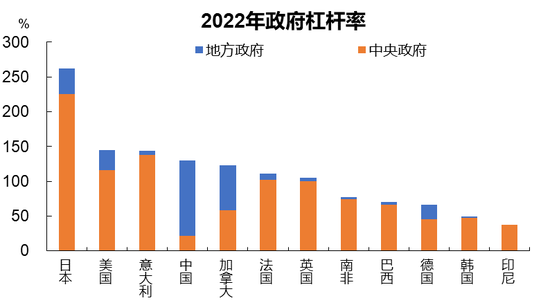

从政府杠杆率总水平来讲,我国明显低于日本、美国等发达经济体,个人推算美国联邦政府加上州政府的杠杆率在145%左右,日本则高达260%左右,而我国加上隐形债后,中央加地方的杠杆率满打满算在110%左右,从国际比较看并不高。

而且,从政府资产的角度看,债务的杠杆率水平就更低了。即几乎所有发达国家政府的资产减去负债余额,应该都是负资产,但我国政府仅国有企业净资产就达到95万亿元,还不包括土地及各种矿产、森林等资源类资产。不过,我国政府债务存在明显的结构性问题,即地方债占比过高,这与其他发达经济体的情况是相反的。

目前,我国中央政府部门杠杆率仅为21.4%,距离60%的警戒线尚有较大提升空间。在其他主体扩表意愿不足的情况下,逆周期政策适时加码的必要性上升,这也是7月份政治局会议直面困难,强调“加强逆周期调节和政策储备”的题中之义。

国际比较:我国政府杠杆率不高但结构奇特

数据来源:wind,中泰证券研究所

地方政府债务压力大,加上平台债等各种隐性债后,杠杆率可能高达90%左右。所以,改善我国政府债务结构十分必要,这不仅可以降低地方政府的债务压力,而且会使政府的付息成本下降。中央政府的信用是最高的,所以其举债成本最低,债务利息也较低。相比之下,地方政府的融资成本非常高,尤其是地方融资平台隐性债务融资成本,我估计平均在6%左右。

今年以来LPR不断下调,融资成本持续降低,对于实体融资需求的提振作用并不明显,显然应该加大财政政策调控力度。目的在于帮助其他部门加快资产负债表修复,避免出现债务“通缩螺旋”的结构性风险。

所以,应通过增发特别国债或者扩大地方再融资债规模进行置换,进而大幅减轻地方政府的还本付息压力,改善政府债务的结构。

加快经济转型步伐——推进国企改革和税制改革

今年1-10月份国有土地使用权出让收入只有34992亿元,同比下降20.5%,相比2021年全年的87051亿元,估计全年比2021年下降50%以上。也就是说,过去20多年地方政府高度依赖的“土地财政”收入大幅缩水,支出也相应大幅下降。因此,我在去年年末就提出旨在推进国企改革、增加政府财力的“股权财政”这一概念。

我们一定要充分估计这轮房地产周期性下行的长期性,虽然日本的“失去30年”不会在中国发生,但必须得考虑到可能需要的调整时间,即当前我们面临的困难可能只是开始。过去的屡试不爽的刺激政策今后未必有效。

宏观经济是系统性、全面性的,仅仅通过提高中央政府的杠杆率水平和降低地方政府杠杆不足以解决当下尤其是未来面临的严峻问题。因此,有必要以优化股权财政为目标之一,推进国企改革,尤其是率先推进央企改革。

例如,在人口老龄化加速的背景下,我们可以通过提高国有股权划拨给全国社保的比例来部分弥补养老缺口。目前A股市场央企整体的估值水平较低,为了使央企股权能够提升估值水平、更好发挥央企在资源整合、并购重组中的作用,监管部门领导在去年年末的时候提出,要探索建立中国特色的估值体系。

2010年,央企的市值占整个A股市场的市值是50%,而2022年这一比重仅为27%,下降将近一半,这可能和民企不断上市有关,但也与央企的估值水平在过去10多年来持续下降有关。

提升央企估值水平:活跃资本市场

数据来源:wind

根据权威部门的数据,2022年我国国有企业资产规模大概为339.5万亿元,与房地产总市值规模接近。故可以通过盘活国有资产来优化资产负债表。

具体来看,如今民企投资意愿不足,因为在PPI为负的情况下,实体经济的投资回报率持续下降。最近国资委出台相关文件,鼓励民企积极参与到国企混改、战略性重组和专业化整合,这样既可以通过混改,让民企参股,甚至在完全竞争性行业让民企控股,以此来改善民间投资意愿不足问题。同时,国企还可以通过完善公司治理结构,如股权运作(例如股权激励等)提升国有企业估值水平,这样既可以优化企业部门的资产负债表结构,也可以优化政府资产负债表的结构。

此外,税制改革对改善经济结构也能带来积极作用,进而有利于缩小收入差距,促进消费。例如可以提高直接税比重。我国税制结构以间接税为主体,直接税比重较低。由于间接税的税负转嫁效应,价格引导资源优化配置的功能受到弱化,而且因为直接税比重较低,现行税制很难真正起到调节收入分配的作用。未来应该通过健全以所得税和财产税为主体的直接税体系,逐步提高占比,有效发挥直接税筹集财政收入、调节收入分配和稳定宏观经济的作用。

总体来讲,尽管我国现在不存在资产负债表的衰退问题,但需要着眼未来,是有必要进行结构优化,这对于经济转型、避免发生系统性风险、提升投资者信心、促进消费等都有一定的支持作用。