11月15日晚间,据深交所官网披露信息显示,上海建发致新医疗科技集团股份有限公司(以下简称“建发致新”)当日上会获得通过。此前,公司IPO事宜曾被暂缓表决,此次是公司二度上会。

资料显示,建发致新作为全国性的高值医疗器械流通商,主要从事医疗器械直销及分销业务,并为终端医院提供医用耗材集约化运营(SPD)等服务。据招股书披露,建发致新计划募资4.84亿元,其中1.40亿元用于信息化系统升级建设项目、1.04亿元用于医用耗材集约化营服务项目,2.40亿元用于补充流动资金。

在对公司招股书进行梳理后发现,建发致新IPO存在诸多隐忧。首先,公司在资产负债率畸高,经营性现金流连年为负的背景下高比例分红,却又向市场募资补流。其次,公司核心技术收入占比不足1%,IPO前研发费用激增,或为满足创业板定位“量身定制”。此外,公司供应商及大客户疑云密布,存在大量频繁注销的“皮包公司”,且前五大供应商之一或与公司存在关联关系。

左手分红右手募资 多项财务数据或存隐忧

招股书显示,2020年至2023年1-6月,建发致新营业收入分别为85.42亿元,100.24亿元、118.82亿元和74.99亿元,扣非后归母公司净利润分别为1.30亿元、1.45亿元、1.69亿元和0.86亿元。同期公司现金分红为9735.71万元、5819.05万元、7161.90万元,累计分红2.27亿元,占扣非后归母公司净利润比例为42.83%。

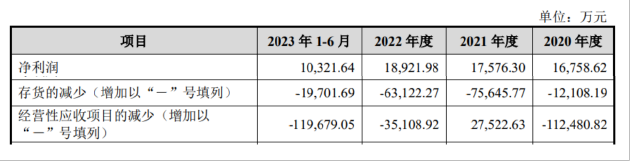

而从财务数据看,建发致新现金流并不宽裕。报告期内,公司经营活动产生的现金流量净额分别为-120.15万元、-7.33亿元、-6.28亿元和-5.04亿元。如下图所示,经营活动产生的现金流量净额与净利润出现剪刀差的原因是公司存货及应收账款的大幅增加。从应收账款周转率及存货周转率来看,两项指标均于2023年上半年创下历史新低且低于可比企业水平。

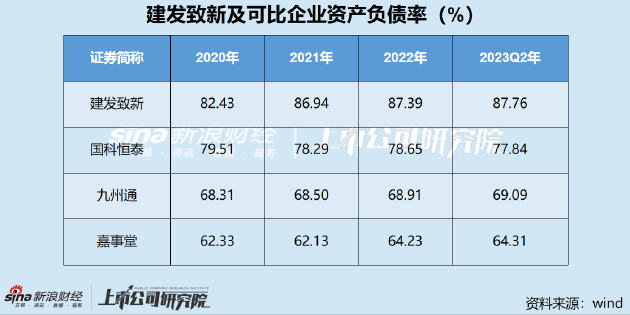

同时,建发致新报告期内的资产负债率分别为82.43%、86.94%、87.39%和87.76%,远高于可比企业。从偿债能力看,公司报告期内的速动比率持续降低,分别为1.10倍、0.95倍、0.90倍,低于可比企业平均水平。

综上,建发致新在自身资金并不充裕的情况下,仍向股东高比例分红,同时向市场募资4.84亿元,并将2.40亿元用于补充流动资金,占募集资金总额的49.56%,其合理性有待考证。根据证监会于2020年修订的《发行监管问答——关于引导规范上市公司融资行为的监管要求(修订版)》明确,通过公开上市方式募集资金的,用于补充流动资金和偿还债务的比例不得超过募集资金总额的30%。

IPO前研发费用激增 为满足创业板定位“量身定制”?

建发致新在招股说明书中表示,根据深交所2022年12月30日发布的《创业板企业发行上市申报及推荐暂行规定(2022年修订)》,公司符合第三条第一款的规定,具体情况是:最近三年研发投入复合增长率不低于15%,最近一年研发投入金额不低于1000万元,且最近三年营业收入复合增长率不低于20%;最近一年营业收入金额达到3亿元的企业不适用前款规定的营业收入复合增长率要求。

而2022年之前,建发致新并不满足这一要求。招股书显示,2019年至2021年,公司的研发投入分别为354.14万、270.35万和479.15万,研发费用率低至0.05%、0.03%和0.05%。

2022年,建发致新研发费用大幅增长,主要为新增“信息化系统升级”募投项目829.18万元,其中委外研发费用552.5万元,使公司压线满足研发费用大于1000万,三年研发投入复合增长率不低于15%的要求。

根据建发致新招股书披露,公司的核心技术主要体现在信息管理系统产品中,该产品主要为终端医院客户提供SPD(医用耗材集约化运营)服务。而实际上,其供应链操作云平台软件与医院手术室耗材管理软件皆系委托第三方开发而来,且自身尚未形成任何技术专利。

同时,SPD业务占建发致新营收的比例极低,报告期内营业收入分别为2773.51万元、2466.42万元、3323.53万元和3448.56万元,占营业收入比为0.33%、0.25%、0.28%和0.46%。

随着建发致新的过会,创业板对于“三创四新”的底线被进一步试探。Wind数据显示,自2022年8月15日注册制改革以来,建发致新将成为除无研发费用的三博脑科(67.500, -0.22, -0.32%)外,所有创业板上市公司中研发费用率最低的公司。

供应商及大客户疑云密布 前五大供应商或存在关联关系

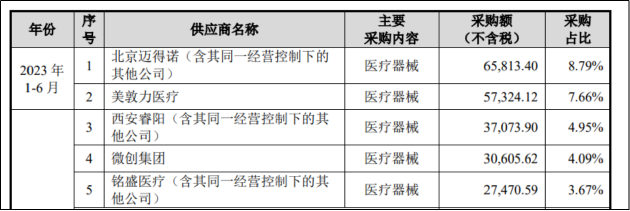

报告期内,建发致新前五大供应商采购金额较大,合计分别采购38.85亿元、42.97亿元、42.56亿元和21.83亿元,占比46.14%、41.61%、34.55%及29.15%。具体名单如下图所示。

其中,北京迈得诺医疗技术有限公司实控人为李培尚。据公开信息显示,2016年建发致新原总裁刘登红、监事杨某、刘登红好友李培尚作为“和佳退(300273.SZ)与公司并购重组”的知情人,进行内幕交易被证监会罚款98万元。招股书显示,刘登红为建发致新的第一大自然人股东,持股40.47%。

根据创业板《股票上市规则》,与上市公司有特殊关系,可能导致上市公司利益对其倾斜的法人或自然人,应根据实质重于形式原则,被认定为关联方。也就是说,对于关联方的认定,除了规定情形外,实质重于形式的原则也是关联方认定的重要准绳。那么,北京迈得诺医疗技术有限公司是否应根据实质重于形式原则,被认定为关联方?

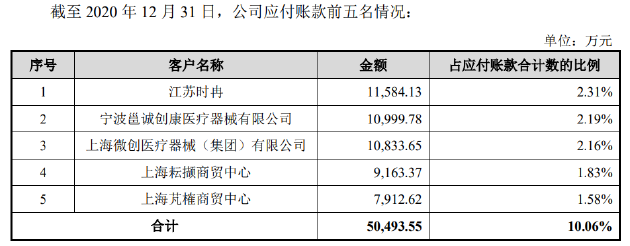

此外,在对建发致新应付账款进行分析时发现,公司或存在大量个人独资企业作为供应商,且相关企业往往成立不久就与建发致新达成大额订单,并在一两年后即注销。

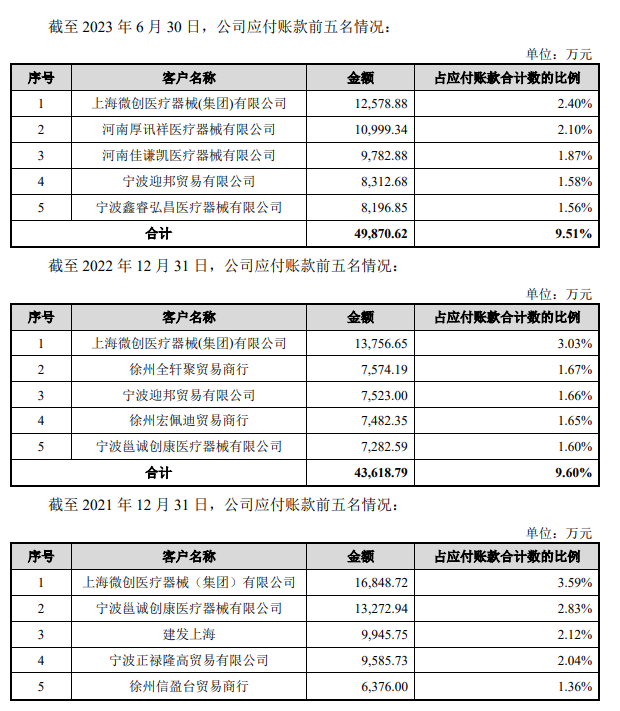

招股书显示,建发致新应付账款主要由应付货款构成,结合公司医疗器械贸易商的性质来看,相关应付账款对手方应为公司供应商。

上图为建发致新2020年至2023年上半年前五大应付账款对手方情况。天眼查显示,河南厚讯祥医疗器械有限公司实控人及法人为高杲,公司无参保人数,成立日期为2022年12月8日,2023年成为建发致新前五大应付账款对手方。

河南佳谦凯医疗器械有限公司实控人及法人为赵蕾,公司无参保人数,成立日期为2022年12月8日,2023年成为建发致新前五大应付账款对手方。

宁波迎邦贸易有限公司实控人及法人为马乔巧,公司参保人数3人,成立日期为2021年9月3日,2022年成为建发致新前五大应付账款对手方。

徐州全轩聚贸易商行为个人独资企业,2021年8月成立,2022年成为建发致新前五大应付账款对手方。

徐州宏佩迪贸易商行为高杲的个人独资企业,成立日期为2021年9月30日,2022年成为建发致新前五大应付账款对手方,该企业已于2023年11月注销。

这里不一一赘述,但已经可以看出建发致新供应商中存在大量“皮包公司”,且自然人高杲成立的公司两度成为公司前五大应付账款对手方,其中一家更是“用后即销”。

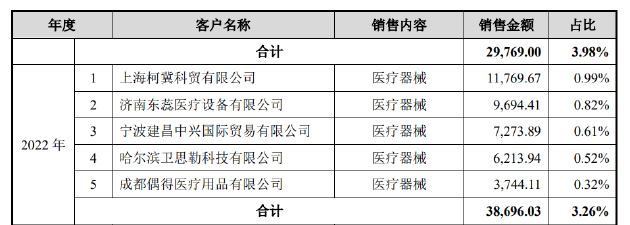

此外,上海柯冀科贸有限公司成立于2021年6月,无参保人数,成立第二年便成为建发致新分销业务第一大客户,令人颇为不解。招股书显示,建发致新2022年及2023年上半年向上海柯冀科贸有限公司销售金额分别为1.18亿元和1.04亿元。

同时,上海柯冀科贸有限公司同电话企业中,包括了辽宁健汇企业管理服务有限公司,该公司监事及大股东为孙翀,孙翀同时也是建发致新控股子公司吉林致新股东。

值得关注的是,上文提到的或与建发致新存在关联关系的前五大供应商之一的北京迈得诺,其采购合同签署的主体即吉林致新。作为地方国资委控股的企业,建发致新为何存在如此错综复杂的关系?其背后又是否涉及利益输送等风险?我们将持续关注。