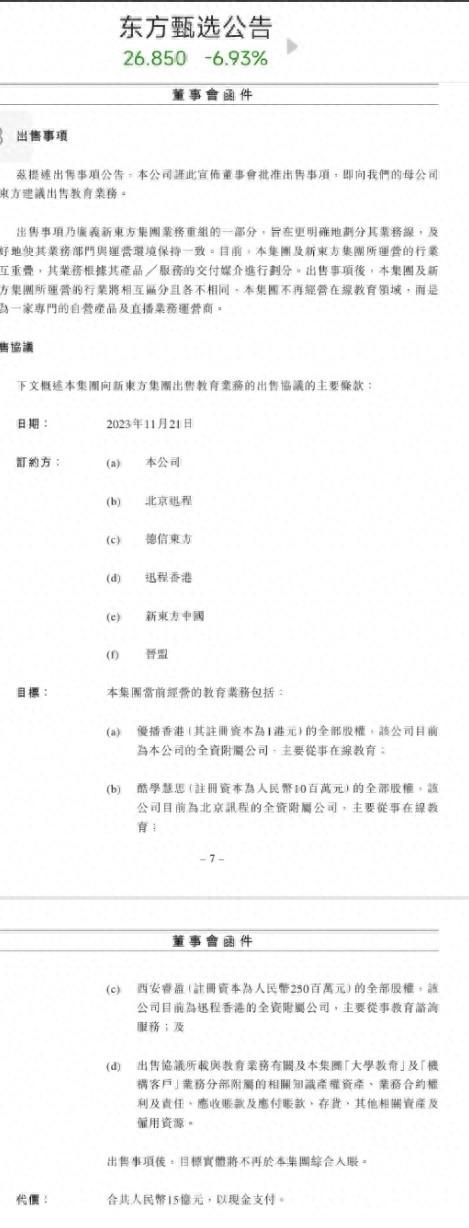

东方甄选12月27日晚间公告,董事会批准向母公司新东方建议出售教育业务,合计代价15亿元。出售事项乃广义新东方集团(2.000, 0.00, 0.00%)业务重组的一部分,旨在更明确地划分其业务线及更好地使其业务部门与运营环境保持一致。公告显示,新东方持有东方甄选已发行股份的54.9%,俞敏洪的受控制法团Tigerstep Developments Limited持有东方甄选已发行股份的2.7%。东方甄选曾于11月21日晚间公告,拟向母公司新东方出售教育业务,代价为15亿元,以现金进行支付,预计收益约16.53亿元。

东方甄选在公告中提到,所得款净额10%将用于营销及销售,使用时间为自出售事项完成起5年内;10%将用于人才入职及挽留;20%用于研发;40%用于其他一般发展及营运自营产品、直播业务;20%用于一般营运资金。

根据东方甄选12月27日晚间公告,出售事项完成后,教育业务将不再是集团的一部分,东方甄选及其附属公司(简称“集团”)将不再经营在线教育业务,且集团与新东方集团之间不再有任何有关教育业务的关连交易。因此,作为教育业务转让之不可或缺之部分,所有与集团所经营的在线教育业务有关的协议及交易将终止或转让予新东方集团(或由新东方集团重新进入)。

对于出售事项的标的,公告显示,主要包括东方优播(香港)教育有限公司(简称“优播香港”,一家于2020年8月13日在香港注册成立的公司)的全部股权;北京酷学慧思网络科技有限公司(简称“酷学慧思”,一家于2013年2月1日根据中国法律成立的公司)的全部股权;西安睿盈慧师网络科技有限公司(简称“西安睿盈”,一家于2020年4月3日根据中国法律成立的公司)的全部股权;以及集团运营大学教育及机构客户业务分部的相关资产。

根据东方甄选公告,集团通过该等目标实体运营其教育及与教育相关的业务,以及包括大学教育及机构客户业务分部。

东方甄选称,出售事项乃广义新东方集团业务重组的一部分,旨在更明确地划分其业务线,及更好地使其业务部门与运营环境保持一致。目前,集团及新东方集团所运营的行业相互重叠,其业务根据其产品、服务的交付媒介进行划分。出售事项后,集团及新东方集团所运营的行业将相互区分且各不相同,集团不再经营在线教育领域,而是成为一家专门的自营产品及直播业务运营商。

截至2023年9月30日,教育业务的账面值(净负债)约为1.53亿元。东方甄选预计录得收益约16.53亿元,由出售代价减教育业务净负债1.53亿元,交割日期为2024年3月1日或订约方另行协定的日期后十个营业日内支付。

东方甄选称,集团计划透过加强与现有供应商的关系及物色更多供应商及农业企业,扩大其优质产品目录,特别是其自营产品。持续培养、壮大及留住一支优秀的主播团队,以寓教于乐的方式向观众传递有关该等产品及其来源的具激发性和教育性的学问。集团将研发更先进的技术以支持其直播频道,同时改善其现有技术合作伙伴关系,以提升主播、观众及消费者的大致体验(包括改善其直播视听质量及扩展其技术以满足更多的主播和观众的需求)。

东方甄选前身为新东方在线,为新东方旗下在线教育平台,“双减”政策后,剥离K12培训业务,逐步转型直播电商平台。

据东方财富(14.030, 0.07, 0.50%),12月27日,东方甄选股价报26.85港元/股,跌幅为6.93%。