原标题:每经热评|合兴股份(17.450, -0.06, -0.34%)可转债被否 源头或在募投项目成色不足

每经评论员 杜恒峰

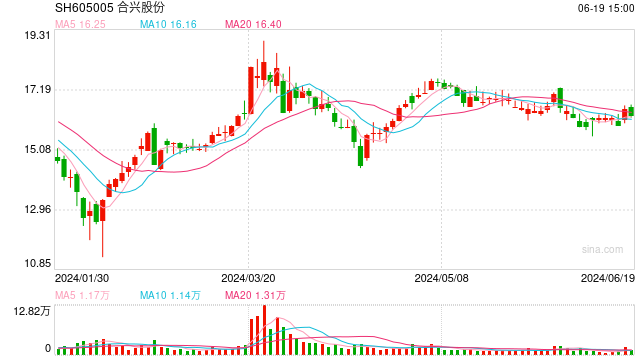

12月27日,合兴股份(SH605005,股价17.51元,市值70.22亿元)公告,上交所上市审核委员会于26日就公司向不特定对象发行可转换公司债券的申请进行了审议。根据会议审议结果,该申请不符合发行条件、上市条件或信息披露要求。这也意味着,合兴股份的可转债发行被否决。

可转债是上市公司十分青睐的一种融资方式。一方面,可转债有债券的保本属性,相对股票的风险要小得多;另一方面,由于单只可转债的规模远小于正股,“T+0”的交易模式也有利于资金进出;此外,由于可转债不直接摊薄股东权益,获得上市公司股东大会通过的概率很高。

今年2月,合兴股份就发布了初始版本的可转债发行预案,公司打算募集6.1亿元用于“新能源汽车电子零部件生产基地建设项目”,生产新能源三电系统部件等产品。而公司前次募投项目主要用于传统燃油汽车,即此次募资承载了合兴股份进一步的转型计划。4月下旬,上交所受理了其可转债发行申请,此后交易所对其进行了问询,涉及内容包括募投项目的必要性和合理性、新增产能的合理性及产能消化措施等。对于这些内容,合兴股份都给出了较为乐观的回应。

针对合兴股份给出的回复内容,笔者认为,其可转债被否最直接的原因可能在于,募投项目很难实现预测中的回报水平。笔者留意到,合兴股份表示,公司在新能源三电领域的客户集中度较高,主要客户为联合电子和长城汽车(25.290, 0.06, 0.24%),报告期(2020~2022年,下同)内占公司新能源三电系统产品销售收入的比例均超过85%。

不过,集中度高通常意味着依赖度高、议价能力弱。不仅如此,虽然新能源汽车市场前景广阔,但汽车厂商之间的价格竞争非常激烈,尤其是一些造车新势力厂商还处于亏损状态,因此在采购价格谈判时也更加强势,上游供应商不得不大幅让利以维持合作关系。

报告期内,合兴股份整体毛利率分别为34.59%、32.99%、31.85%,但新能源三电系统毛利率分别只有1.13%、13.98%、13.34%,对整体利润形成了拖累。在对募投项目的效益进行测算时,合兴股份给出了28.62%的高毛利率预估水平,并表示该数值与“汽车零部件行业公司新能源业务板块的毛利率较为接近,且略低于平均值,测算较为谨慎”,但在其选择的3家比较对象中,维峰电子(49.510, 0.94, 1.94%)2023年的毛利率高达40.14%,拉高了平均数。另外两家维科精密(29.420, 0.20, 0.68%)、瑞可达(39.770, 0.25, 0.63%)2023年的毛利率分别只有23.74%、27.5%,合兴股份的测算显然谈不上“谨慎”。

合兴股份认为募投项目毛利率可达到28.62%的理由是什么?公司的解答是:通过开拓博世、宝马等新客户,可以降低大客户依赖度;产能利用率提升,单位制造成本将下降;随着业务的扩大,公司的议价能力也将得到增强;同时,随着新能源汽车市场实现充分竞争,市场各参与方将回归理性,同行弱小企业将被淘汰。

但对汽车上游供应链企业来说,将未来的收益寄托于市场格局变化和自身规模扩大带来的规模效应是远远不够的,因为这是一个市场格局变化剧烈、充分竞争的行业。合兴股份想要提高毛利率,要么是通过极强的成本控制能力,做到比同行成本低;要么是通过更强的产品能力,提升产品附加值,从而提高售价。从合兴股份的公告内容看,看不到走通这两条路径的可信理由,其可转债募投项目被否也就不意外了。